2021-03-23 17:10:47 来源:互联网

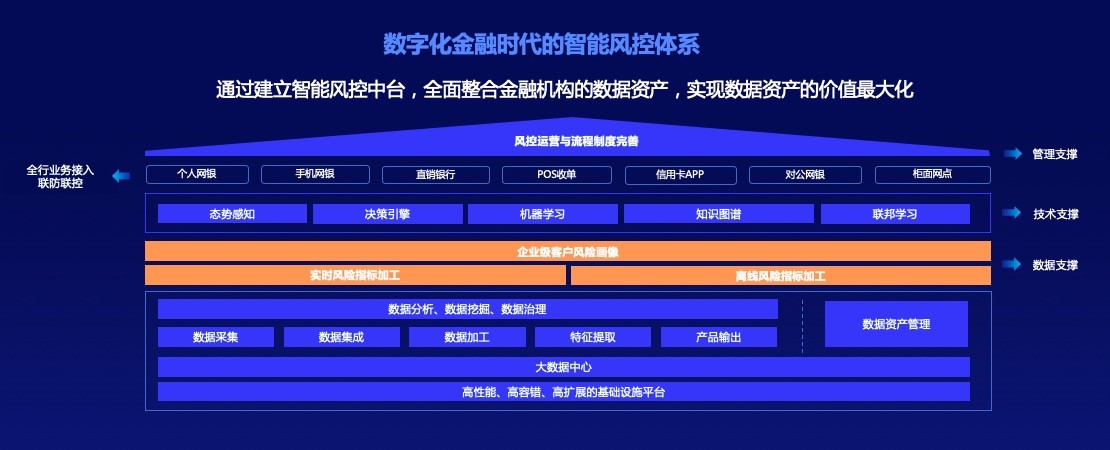

同盾以信息服务+咨询+业务梳理+平台建设为一体,为银行建设智能风控中台。产品层面,共有七大组件提供核心能力,包括天策-决策引擎、明模-模型平台、云图-知识图谱、星河-数据平台、极溯-指标平台、北斗-终端风险感知、智策-智能分析决策平台等,共同保证一站式的风控供给。

同盾数据资产化产品星河-数据平台采集管理全行数据,通过极溯-指标平台进行指标提炼和特征计算;在此基础之上,明模-模型平台进行反欺诈模型建立、部署、监控,并在运营中持续进行策略调优;接下来通过云图-知识图谱,天策-决策引擎实现欺诈识别和风险管控。

同盾智能风控中台通过建设支持数据整合、建模分析、智能决策的综合体系,为银行建设科技赋能、数据驱动、业务联动的风控中枢,为决策管理提供支撑。同时,助力其零售、对公、开放金融及同业业务。

具体在风控层面,为银行建立涵盖不同业务场景的风险信息共享机制,动态感知风险全局态势,增强全天候的自动监测能力,实现“风险看得见”。同时,利用数字化手段透过复杂业务表象,为银行提供穿透式风险分析,并建立跨部门、跨场景的联防联控体系,确保“风险管得住”。

由此,同盾智能风控中台为银行带来以下五大变革:

一是银行数据治理能力大幅提升。智能风控中台改变了数据分散、数据质量差、数据管理职责不清晰、缺乏统一数据标准、缺少数据治理工具等诸多历史问题,通过厘清数据资产,提升数据质量,从而充分发挥数据价值,形成数据驱动银行发展的新模式,让数据成为其核心竞争力。更加规范的数据采集与存储,让数据“更易用”;不断加强数据的标签建设和标准化管理,让数据“更好用”。

二是大数据应用范围规模化拓展。智能风控中台的建设使银行数据建模能力有效提升,并打造出大数据应用的闭环管理平台,拓宽了大数据应用的执行渠道。同时,智能风控中台构建了数据生命周期管理平台,促进了银行大数据应用的持续迭代优化。

三是有效控制银行的风险成本。通过建设智能风控中台,实现数据采集、整合,为银行评估计算风险提供技术依托,奠定银行风险政策的数据基础,而且在风控政策执行的过程中,可以有效提升风控效率、降低银行用于风控的资源投入。金融机构资产配置的水平取决于基于信息对称的风险认知能力,而数字技术可以提高银行洞察客户能力,有效降低风险发生的概率。

四是银行技术支撑能力显著增强。智能风控中台深化了银行人工智能、云计算、大数据等新技术应用,增强银行的科技弹性。同时,数字工具的应用还能最大限度地实现流程自动化、决策智能化。统一的数据平台建设,提升了银行大数据应用能力;机器学习、知识图谱等人工智能技术应用,更加提升了银行运营效率和管理能力。

五是提高银行的服务客户能力。智能风控中台带来先进的数据采集与分析技术,使银行能够有效利用海量的非结构化数据,丰富完善客户画像,对风险实现联防联控的同时,提升银行业务与客户需求的匹配程度,提升客户体验和服务质效。

据了解,同盾科技已经服务超过一万家客户,其中,与工商银行、建设银行、农业银行、邮储银行、招商银行、中信银行、光大银行、广发银行、渤海银行、中国银联等国有大型银行、股份制银行等金融机构都有智能风控中台方面的合作。

免责声明:本网站(http://www.ciotimes.com/)内容主要来自原创、合作媒体供稿和第三方投稿,凡在本网站出现的信息,均仅供参考。本网站将尽力确保所提供信息的准确性及可靠性,但不保证有关资料的准确性及可靠性,读者在使用前请进一步核实,并对任何自主决定的行为负责。本网站对有关资料所引致的错误、不确或遗漏,概不负任何法律责任。

本网站刊载的所有内容(包括但不仅限文字、图片、LOGO、音频、视频、软件、程序等)版权归原作者所有。任何单位或个人认为本网站中的内容可能涉嫌侵犯其知识产权或存在不实内容时,请及时通知本站,予以删除。